Si l’Histoire nous enseigne quelque chose, c’est qu’un empire ne peut tenir dans la durée que grâce à deux éléments clés : son armée et sa monnaie.

Son armée, car l’empire doit être capable de protéger son territoire et de conquérir de nouvelles terres pour s’étendre ; et sa monnaie, car c’est avec celle-là qu’elle paye ses militaires et c’est par elle que cet empire entendra échanger des richesses avec ses vassaux. Dans ces deux domaines, un empire qui veut durer doit mettre en place des mesures pour maintenir la stabilité à la fois militaire et économique.

De ce point de vue, ce qui se passe actuellement du côté américain impose quelques questions : l’usage du dollar et la puissance qui lui est attachée semble nettement amoindrie par les récents événements en Europe et dans le reste du monde.

En Europe, le conflit ukrainien a fortement fait bouger les lignes : malgré la pluie drue de sanctions que son intervention ukrainienne a provoquée, il apparaît que la Russie n’est plus aussi dépendante des systèmes financiers occidentaux qu’elle ne l’était en 2014, date des derniers trains de sanctions et qui lui ont apparemment laissé le temps de s’organiser. Actuellement, l’économie russe est loin d’un effondrement (alors qu’on est en droit de se poser la question concernant les économies européennes par comparaison).

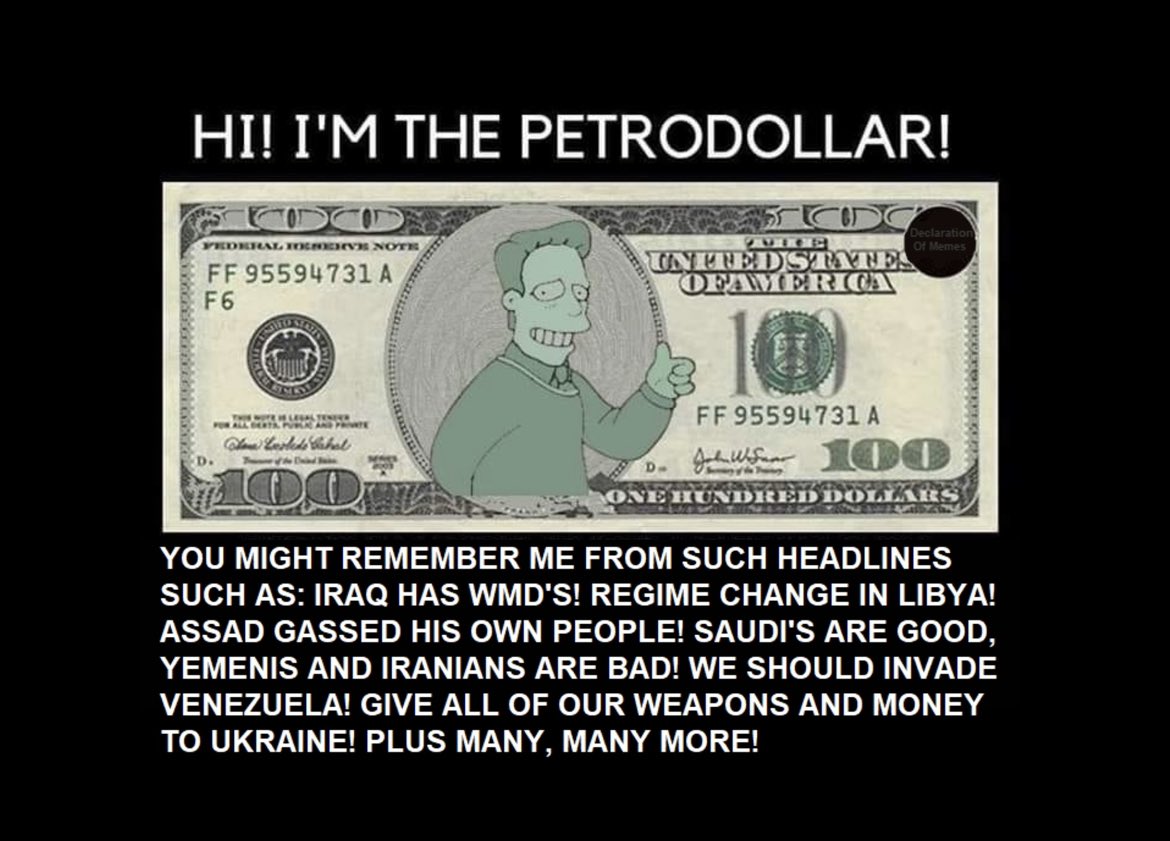

Et ce qui se passe dans le reste du monde accroît l’impression d’un changement tectonique majeur au niveau de la monnaie américaine : l’Arabie saoudite, pourtant partenaire de longue date des Américains et pilier de la puissance même du pétrodollar, semble résolument se tourner vers la Chine en acceptant ouvertement des paiements en d’autres devises que le dollar pour l’acquisition de son pétrole.

La nouvelle peut ne pas sembler fraîche : dès 2018, la Chine introduisait des contrats pétroliers cotés en yuan dans le cadre de ses efforts pour internationaliser sa monnaie, bien que 80% des transactions pétrolières mondiales soient encore effectuées en dollars américains. Et dès mars 2022, des discussions s’ouvraient entre la Chine et l’Arabie saoudite à ce sujet pour envisager le paiement du pétrole directement en rial saoudien voire en devises chinoises.

Il faut en effet se rappeler que ce rial saoudien est rattaché au dollar américain depuis des décennies, tandis que les exportations de pétrole saoudien continuent de soutenir le système du pétrodollar des années 1970, dans lequel le premier exportateur mondial de pétrole fixe le prix de son brut en dollars américains.

Alors qu’il se murmurait déjà depuis quelques années que le nouveau pouvoir saoudien envisageait d’ouvrir ses exportations pétrolières à d’autres devises, les événements en Ukraine ont largement précipité ces projets : depuis, l’Arabie saoudite semble vouloir couper totalement les liens avec le dollar américain et se tourner vers la Chine.

La question est loin d’être marginale : quelque 25% des importations de pétrole de la Chine (sur un total se situant autour de 10,5 millions de barils par jour) proviennent d’Arabie saoudite, le reste étant livré principalement par la Russie, l’Irak et l’Angola. Le Royaume, qui exporte en moyenne 6,2 millions de barils par jour, figure également parmi les principaux fournisseurs de brut du Japon et de l’Inde.

En outre, cette question se pose avec une insistance croissante à mesure que les pays occidentaux tentent de faire valoir leurs points de vue de façon de plus en plus autoritaire aux pays producteurs : depuis les sanctions imposées au Venezuela, puis à l’Iran et maintenant à la Russie, les pays émergents sont devenus moins dépendants des États-Unis. Pour les Saoudiens, la méfiance est encore plus ancienne, notamment depuis que le prince héritier Mohammed ben Salmane a été ostracisé par l’administration Biden qui l’accusait d’avoir fomenté l’assassinat du journaliste dissident Jamal Khashoggi, distendant de façon évidente les relations entre Washington et Riyad ; les demandes de Biden à l’Arabie saoudite d’augmenter sa production pour faire baisser le prix du baril de brut n’ont pas été suivi du moindre effet et, pire, la production a même été réduite dans ce qu’on peut qualifier de véritable camouflet infligé au président américain.

Cet alignement progressif de l’Arabie avec la Chine et la Russie est encore plus compréhensible lorsqu’on apprend que la Kingdom Holding d’Arabie Saoudite a investi 500 millions de dollars dans les trois principales sociétés énergétiques russes quasiment au moment où la guerre en Ukraine a commencé.

Dès lors, on ne pourra pas être surpris par les déclarations de Xi sur la mise en place de swaps rial/yuan lors de son voyage officiel en Arabie Saoudite en décembre dernier :

“The Shanghai Petroleum and Natural Gas Exchange platform will be fully utilized for RMB (renminbi) settlement in oil and gas trade”

“La plateforme de bourse Pétrole & gaz naturel de Shanghai sera pleinement utilisée pour le règlement en renminbi dans le commerce du pétrole et du gaz”

Et comme ceci s’ajoute aussi aux velléités logiques et officielles de la Russie (et de l’Inde) de ne plus commercer en dollar, une part croissante des échanges mondiaux de pétrole ne va plus se faire en dollars mais dans d’autres devises.

De façon évidente, là où les Américains pouvaient prétendre forcer certains pays à conserver le dollar comme monnaie d’échange internationale, il ne peut en aller de même avec la Chine qui constitue un adversaire plus dangereux. Si, au début des années 2000, l’hégémonie financière et militaire américaine ne posait pas de doute, il en va maintenant tout autrement et l’Oncle Sam sait qu’il doit réfléchir à toute position réellement belliqueuse contre l’Empire du Milieu.

Ceci devrait avoir plusieurs effets notoires sur le dollar américain.

La demande pour ce dernier s’amenuisant avec la disparition rapide du pétrodollar, et l’offre actuelle étant plus importante que jamais, il semble assez clair que la valeur du dollar va s’effondrer dans un avenir proche.

Ceci va se traduire par une augmentation des prix du baril de pétrole ; actuellement autour de 80$, il n’est pas invraisemblable de le voir rapidement grimper au-delà des 120$, ce qui renchérira les biens et produits importés de l’étranger vers les États-Unis et vers l’Europe, ainsi que les biens produits localement dont la production dépend ultimement du prix de l’énergie. L’inflation qu’on constate actuellement n’est qu’en partie seulement résultante de cet effet ; on peut raisonnablement s’attendre à d’autres hausses de prix, plus fortes celles-là, lorsque le pétrodollar deviendra marginal.

Si l’on poursuit le raisonnement, la forte demande en actions et bons américains étant en bonne partie pilotée par le besoin des pays étrangers, disposant de dollars, de les investir, le pivot vers le pétroyuan pourrait favoriser les entreprises chinoises avec un afflux de nouveaux capitaux extraits des bourses occidentales. L’impact sur les bons du trésor américains pourrait être important : la baisse de leur demande se traduira mécaniquement par une augmentation de leurs taux d’intérêts, ce qui pourrait plonger l’économie américaine et, par ricochet, toutes les économies occidentales, dans une récession marquée. Les pays qui ont des finances saines s’en sortiront mieux que les autres (surprise : la France n’en fait pas partie).

Au passage, notons que la baisse des cours des actions et de la valeur du dollar devrait normalement aussi se traduire en une hausse notable des valeurs des matières premières comme l’or, l’argent et, logiquement, des cryptomonnaies…

La situation économique américaine et occidentale, largement dégradée, ne laisse ensuite rien présager de bon : une telle transition internationale ne pourra se passer sans douleurs et, à ce titre, un ou plusieurs conflits majeurs ne sont pas à écarter.

La fin du pétrodollar, à plus ou moins brève échéance, ne fait plus guère de doute.

Si l’année 2022 vous a paru bien pleine de rebondissements, l’année 2023 pourrait lui tenir la dragée haute…